por Marcio Carvalho de Sá, em co-autoria com:

Elaine Cristina Montenegro de Paula Bastos, Bruna Santos Souza, Cristiane Postiga de

Castro, Daniel Rodrigues Silva, Isabela Cristina de Azevedo Teixeira, Izabela Amoreth,

Priscila Fiuza Meireles, Sávio da Silva Martins de Mello e Thaiane Almeida de Souza.

I – Considerações iniciais

O presente estudo, apesar de ser exercício de atividade cognitiva, em verdade

emerge de dentro do peito por vermos nascer uma situação de injustiça tributária que, se não

tiver seus rumos imediatamente corrigidos, pode gerar insegurança jurídica nas relações

comerciais exatamente no maior centro de negócios de toda a América Latina, o estado de

São Paulo.

A injustiça apontada, como o nome do artigo revela, tem natureza tributária e ocorreu

mais precisamente na deflagração pública de uma operação de fiscalização da Secretaria da

Fazenda e Planejamento de São Paulo denominada Operação Loki.

Ab initio, quero mencionar que sou membro e um do fundadores de um movimento

orgânico chamado Time Holding Brasil, o qual nos orgulha por conter em suas fileiras os

maiores escritórios de Planejamento Patrimonial do país, e que os procedimentos que

comumente adotamos para nossos clientes, nem mesmo de perto se aproxima das situações

descritas como objeto de fiscalização por parte do referido órgão fiscalizador.

No entanto, identificamos nos fundamentos apontados um grave elemento de injustiça

que merece uma análise mais cautelosa para que esta não se perpetue.

E, ao nosso turno, apenas nos calarmos porque nada tem a ver com o que estamos

operando em prol de nossos clientes, ignorando o injusto e se submetendo à ditadura do

“cale-se porque você não está em lugar de fala” é fazer coro com a própria injustiça.

“Injustiça em qualquer lugar é uma ameaça à justiça em todo lugar.”

Martin Luther King Jr.

Ainda in limine, é muito importante ao operador, diante da situação que causa

indignação não se permitir fazer uma análise apaixonada, mas cognitiva, de sorte que é

fundamental evidenciar que não vislumbramos qualquer ato de má-fé nos indivíduos que

ocupam a função pública que aqui questionamos o alargamento funcional de seus atos.

Contudo, como contribuintes e cidadãos, os convidamos a uma posição mais cautelosa, para

que a boa missão não acabe por criar insegurança ao ambiente dos negócios e contribuir

para a fuga de empreendedores já tão proeminente em nosso país.

II – O procedimento administrativo do Lançamento de Ofício

Dispõe o art. 149 do CTN que o Lançamento será efetuado de ofício nos casos que

mencionam seus dispositivos. E aqui, desejamos olhar mais atentamente para o inciso VII, a

saber:

Art. 149. O lançamento é efetuado e revisto de ofício pela autoridade

administrativa nos seguintes casos:

[…]

VII – quando se comprove que o sujeito passivo, ou terceiro em benefício

daquele, agiu com dolo, fraude ou simulação.

A questão que demanda nosso estudo é “até onde o fisco pode ir em busca de

verificação de dolo, fraude ou simulação”? E ainda, do quê, em qual ato e a qual momento o

dispositivo está se referindo.

Antecipamos nosso posicionamento e, em seguida, apresentaremos as

premissas que nos guiaram…advogamos pela ideia que o fisco tem como limite do

procedimento de lançamento de ofício os casos em que o fato gerador tenha

ocorrido de maneira inequívoca, ou seja, verificável seu amoldamento à hipótese de

incidência, sem depender da análise de elementos subjetivos.

Se o caso em análise depender de alguma cognição, à menor que seja, acerca da

ocorrência ou não do fato gerador, o procedimento em tela é absolutamente nulo e eventual

cobrança tem natureza de confisco.

Para chegarmos a essa conclusão, partimos das seguintes premissas:

III – Primeira Premissa: O conceito de Tributo Consentido

A baliza maior em uma análise tributária deve estar na certeza de que nosso

ordenamento jurídico, assim como de todo Estado democrático de direito, se baseia no

conceito do Tributo Consentido. E não é consentimento apenas para a instituição de tributos,

mas para todas as ações tributantes.

Por esse conceito, no Brasil só se admite a existência de tributo que tenha havido o

consentimento do povo para que ele exista. Esse consentimento é dado através dos

representantes desse povo, desde sua reunião em uma assembleia constituinte até as casas

legislativas em que se formam as normas instituidoras e regulamentadoras dos tributos.

Não se pode jamais acreditar que a relação tributária seja uma espécie de direito do

ente político que arrecada o tributo… a relação tributária é um ato de violação patrimonial do

indivíduo. Uma violação que sim, acontece em prol do bem estar social, mas que, ainda

assim, não deixa de ser uma violação de uma garantia constitucionalmente assegurada.

Aliás, uma garantia individual tratada em pé de igualdade com a liberdade, através do art. 5o,

LIV da Lei Maior.

Art. 5o, LIV – ninguém será privado da liberdade ou de seus bens sem o

devido processo legal.

Repise-se que é uma violação necessária, em benefício de todos, para o sustento do

Estado e do bem estar social. Mas, ainda assim, é uma violação e, justamente por isso, há

de ser sempre consentida e jamais admitida que se emane da mera ilação (uma tese) do

ente político e seus agentes.

Nossa doutrina tributária mais tradicional enfoca a idéia do consentimento sob o

prisma do princípio da Legalidade.

Com todo respeito aos gigantes da doutrina aos quais eu jamais conseguiria produzir

esse estudo se não fossem seus ensinamentos, mas honestamente eu penso que existe

uma relação de causa e efeito que fica esquecida quando reduzimos o conceito ao princípio

da legalidade.

Falar apenas de princípio da legalidade parece que nosso legislador constituinte fez

apenas uma escolha de mero formalismo para que haja uma lei instituidora dos tributos e das

relações jurídicas entre os sujeitos da obrigação tributária. Em meu sentir, isso deixa o real

propósito da Legalidade menos aparente, que é: o tributo advém da Lei porque a Lei é feita

pelo Povo, é esta a manifestação de seu consentimento.

Nesse sentido, Antonio Roque Carraza leciona que:

I – O princípio da legalidade é uma das mais importantes colunas

sobre as quais se assenta o edifício do direito tributário. A raiz de todo

ato administrativo tributário deve encontrar-se numa norma legal, nos

termos expressos do art. 5°, II, da Constituição da República.

Muito bem. Bastaria este dispositivo constitucional para que

tranquilamente pudéssemos afirmar que, no Brasil, ninguém pode ser

obrigado a pagar um tributo ou a cumprir um dever instrumental tributário

que não tenham sido criados por meio de lei, da pessoa política

competente, é óbvio. Dito de outro modo, do princípio expresso da

legalidade poderíamos extrair o princípio implícito da legalidade

tributária.

Mas o legislador constituinte, empenhado em acautelar direitos

dos contribuintes, foi mais além: deixou estampada esta ideia noutra

passagem da Carta Magna, nomeadamente em seu art. 150, I (sem

prejuízo de outras garantias asseguradas ao contribuinte, é vedado à

União, aos Estados, ao Distrito Federal e aos Municípios exigir ou

aumentar tributo sem lei que o estabeleça).

Portanto, o princípio da legalidade teve sua intensidade reforçada,

no campo tributário, pelo art. 150, I, da CF. Graças a este dispositivo, a

lei – e só ela – deve definir, de forma absolutamente minuciosa, os tipos

tributários. Sem esta precisa tipificação de nada valem regulamentos,

portarias, atos administrativos e outros atos normativos infralegais: por si

sós, não têm a propriedade de criar ônus ou gravames para os

contribuintes”

(CARRAZZA, Roque Antonio. Curso de Direito Constitucional Tributário.

- ed. São Paulo: Malheiros, 2013, p. 275).

Justamente por ser uma violação consentida, que a própria Constituição estabelece

claras limitações para esse consentimento, especialmente aquelas contidas nos art. 150 e

151 da Constituição.

Mas também vemos diversas normas infraconstitucionais que reforçam o conceito e

trazem limitações inafastáveis.

O Código Tributário Nacional, logo em seu artigo 3o, quando define tributo, o legislador

fez questão de não se limitar ao conceito do que é tributo, mas de inserir desde logo uma

limitação ao Estado, evidenciando que a cobrança do Estado só pode ser feita “mediante

atividade administrativa plenamente vinculada”.

Art. 3o Tributo é toda prestação pecuniária compulsória, em moeda ou

cujo valor nela se possa exprimir, que não constitua sanção de ato ilícito,

instituída em lei e cobrada mediante atividade administrativa plenamente

vinculada.

Atividade administrativa vinculada é aquela que segue um rito legal, ou seja, está

vinculado com uma determinada forma de fazer, prevista em lei. Em resumo, atividade

vinculada significa dizer que esta atividade deve ser realizada mediante uma forma prescrita

na norma.

Esta é uma forma muito clara do legislador apontar o dedo ao administrador público e

dizer: não invente, não teorize, não crie, não inove, APENAS FAÇA ASSIM!

Note-se que o legislador não falou de “atividade administrativa vinculada”, mas de

“PLENAMENTE vinculada”, o que enseja uma inafastável mens legis que não existe

cobrança de tributo distanciada de norma específica.

Esse é um limite de consentimento para que o Estado pratique a violação ao

patrimônio do indivíduo. Em outras palavras compondo todo o arcabouço do conceito de

tributo consentido, ao princípio da legalidade soma-se o princípio da anterioridade da norma

tributária ou o “princípio da não-surpresa”, ou seja, não somente o tributo deve ser

consentido, como também deve estar claramente previsto, para que então possa haver o fato

gerador.

E no Direito Tributário impera o rol numerus clausus, não devendo deixar margem

para discricionariedade do agente público, que não pode exceder ou ampliar o alcance da

norma, já que esta deve ser prevista e consentida para que seja válida.

Outro excelente exemplo da entrega ao agente público de uma discricionariedade

altamente limitada e, principalmente, vinculada, está no §1o do art. 108 do CTN. Na medida

em que o inciso I deste artigo entrega à autoridade fiscal o poder de fazer uso da analogia na

ausência de norma tributárias específica, o §1o limita o uso dessa analogia quando resultar

na exigência de tributo não previsto em lei.

Art. 108. Na ausência de disposição expressa, a autoridade competente

para aplicar a legislação tributária utilizará sucessivamente, na ordem

indicada:

I – a analogia;

[…]

§ 1o O emprego da analogia não poderá resultar na exigência de tributo

não previsto em lei.

A título de exemplo, introduzimos uma certa “provocação”, no melhor dos sentidos,

obviamente:

Manoel é detentor de 10.000 quotas do capital social de uma sociedade

limitada e cede suas quotas a João mediante pacto de compra e venda.

No entanto, João jamais fez qualquer pagamento para Manoel. Tudo o

que existe é um contrato de compra e venda, um instrumento.

Nos termos do art. 195 do CTN, inserido em Título IV, Capítulo I, que regula e

parametriza a atividade fiscalizatória, é lícito à administração pública exigir documentos que,

ao lado dos instrumentos instituidores dos negócios ou atos jurídicos, lhes completem para

conferir eficácia à forma retratada.

Art. 195. Para os efeitos da legislação tributária, não têm aplicação

quaisquer disposições legais excludentes ou limitativas do direito de

examinar mercadorias, livros, arquivos, documentos, papéis e efeitos

comerciais ou fiscais, dos comerciantes industriais ou produtores, ou da

obrigação destes de exibi-los.

Quando você olha essa norma numa distância maior, dentro do espectro do tributo

consentido, você enxerga que não é uma permissão ao fisco para ser xereta, mas para

analisar os documentos que, em conjunto, formam os elementos do fato gerador.

No exemplo, o tipo de negócio jurídico celebrado por Manoel e João não se exaure no

próprio contrato porque a Lei Civil (que regula esse negócio jurídico) estabelece uma

comutatividade de obrigações. Veja:

Código Civil, art. 481. Pelo contrato de compra e venda, um dos

contratantes se obriga a transferir o domínio de certa coisa, e o outro, a

pagar-lhe certo preço em dinheiro.

O contrato de compra e venda só ingressa no plano de validade do negócio jurídico se

(e apenas se) dois fatos acontecerem: de um lado a transferência do domínio da coisa

vendida; e de outro o pagamento do preço certo em dinheiro.

Por isso, nos parece que poderia sim o Fiscal do Estado exigir a apresentação do

efetivo pagamento.

E não é para sopesar a vontade das partes e a congruência da forma com a intenção,

mas para checar se o contrato que documenta a forma eleita chegou a trazer aquela relação

jurídica de compra e venda para o plano de validade.

Uma vez constatada pela autoridade fiscal a inexistência de pagamento de João a

Manoel, apesar de existir um documento apontando para a compra e venda, dada a ausência

da comutatividade exigida pela norma, nos parece razoável concluir que a transferência de

patrimônio tenha se operado por ato de mera liberalidade daquele que figurava no papel

como “vendedor”, de sorte que o FATO que realmente aconteceu se enquadra em outro tipo

contratual, mormente o descrito no art. 538 do Código Civil.

Art. 538. Considera-se doação o contrato em que uma pessoa, por

liberalidade, transfere do seu patrimônio bens ou vantagens para o de

outra.

Neste exemplo, não há necessidade de uma demonstração de intenção das partes, de

analisar propósito negocial, de verificar a congruência entre a forma e o substrato, nada

disso, absolutamente nenhuma atividade cognitiva se faz necessária para se verificar a

ocorrência do fato gerador da doação.

O FATO gerador da obrigação tributária realmente ocorreu. E ocorreu com inexistência

de declaração por parte do contribuinte, de sorte que aqui sim está autorizada a autoridade

fiscal a proceder o lançamento de ofício em face à ausência de declaração.

Não houve sequer simulação no negócio jurídico celebrado entre as partes. O negócio

jurídico absolutamente válido e regular apenas não se aperfeiçoou pelo descumprimento de

sua condição de validade.

No entanto, foi a conduta (omissiva: transferência de patrimônio sem pagamento do

preço pelo comprador e sem a cobrança ou desfazimento do negócio pelo vendedor) de seus

pactuantes que fez a relação jurídica se moldar a outra forma prevista na norma e esta ser

tipificada como fato gerador de um tributo, a doação.

Neste caso, a autorização dada à autoridade fiscal para o lançamento de ofício em

nada tem a ver com simulação, mas reside no inciso V do art. 149 combinado com o art. 150,

ambos do CTN, na ausência do pagamento e submissão à homologação.

Art. 149. O lançamento é efetuado e revisto de ofício pela autoridade

administrativa nos seguintes casos:

V – quando se comprove omissão ou inexatidão, por parte da pessoa

legalmente obrigada, no exercício da atividade a que se refere o artigo

seguinte;

[…]

Art. 150. O lançamento por homologação, que ocorre quanto aos tributos

cuja legislação atribua ao sujeito passivo o dever de antecipar o

pagamento sem prévio exame da autoridade administrativa, opera-se

pelo ato em que a referida autoridade, tomando conhecimento da

atividade assim exercida pelo obrigado, expressamente a homologa.

Bastante diferente é o caso em que houve a compra e venda nos termos da Lei Civil,

ou seja, houve a transferência do domínio da coisa mediante o pagamento de um preço

ajustado entre as partes e a fazenda busca descortinar este negócio jurídico, dizer que há

uma real intenção diversa da pactuada pelas partes e sobre esta imputar a ocorrência de um

fato gerador que, até então estava dissimulado pelo negócio jurídico questionado.

Para tanto, devemos considerar outras premissas…

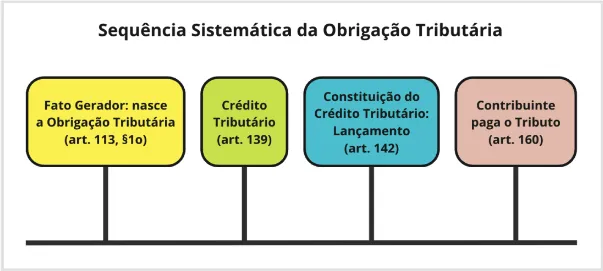

IV – Segunda Premissa: A sequência sistemática da obrigação tributária

O Código Tributário Nacional, por óbvio, não é composto por um amontoado de

dispositivos espalhados de maneira aleatória. Ao revés disso, ele revela uma sistemática,

com uma construção estruturada e em conformidade com o sistema tributário inaugurado na

Constituição Federal.

Dessa maneira, o Livro Segundo, que trata das Normas Gerais de Direito Tributário,

traz em seu Título II a figura da Obrigação Tributária.

Neste título, o Capítulo I, de Disposições Gerais, inicia pelo art. 113, §1o, que fixa o

nascedouro da obrigação tributária principal na ocorrência do fato gerador.

Art. 113. A obrigação tributária é principal ou acessória.

§ 1o A obrigação principal surge com a ocorrência do fato gerador, tem

por objeto o pagamento de tributo ou penalidade pecuniária e

extingue-se juntamente com o crédito dela decorrente.

Adiante, o Capítulo II vai tratar especificamente do Fato Gerador, definido-se como:

Art. 114. Fato gerador da obrigação principal é a situação definida em lei

como necessária e suficiente à sua ocorrência.

O Título seguinte (III) vai disciplinar o Crédito Tributário, estabelecendo-se no art. 139

que este decorre da obrigação tributária principal.

Art. 139. O crédito tributário decorre da obrigação principal e tem a

mesma natureza desta.

Prosseguindo, o Capítulo II deste Título III regula a Constituição de Crédito Tributário,

deixando sua Seção I para descrever as regras do Lançamento.

Note-se que a obrigação do contribuinte se dirigir ao ente político para efetuar o

pagamento do tributo depende, então de toda essa sequência lógica que, termina com o

lançamento, já que é uma espécie de procedimento administrativo de “conclusão”, pois ele:

- verifica a ocorrência do fato gerador;

- determina a matéria tributável;

- calcula o montante do tributo devido; e

- identifica o sujeito passivo.

Art. 142. Compete privativamente à autoridade administrativa constituir o

crédito tributário pelo lançamento, assim entendido o procedimento

administrativo tendente a verificar a ocorrência do fato gerador da

obrigação correspondente, determinar a matéria tributável, calcular o

montante do tributo devido, identificar o sujeito passivo e, sendo caso,

propor a aplicação da penalidade cabível.

E, por fim, vem o momento principal dessa sequência que é o pagamento do tributo

pelo contribuinte, que está disciplinado no art. 160.

Art. 160. Quando a legislação tributária não fixar o tempo do pagamento,

o vencimento do crédito ocorre trinta dias depois da data em que se

considera o sujeito passivo notificado do lançamento.

Essa análise nos revela que existe uma linha ordenada de acontecimentos a ser

seguida:

1o) o fato gerador acontece e nasce a obrigação tributária (art. 113, §1o)

2o) surge o crédito tributário (art. 139)

3o) constitui-se o crédito tributário pelo lançamento (art. 142)

4o) o contribuinte paga o tributo (art. 160)

Visualmente, podemos mostrar assim:

Destarte, a ocorrência de um fato gerador é uma condição sine qua non para que,

primeiro, a obrigação tributária surja e, a partir daí decorra o crédito tributário e,

consequentemente, o lançamento para que este crédito possa ser constituído.

Eventualmente, como é o caso do ITCMD, a lei atribui o pagamento antecipado.

Todavia, esta relação com o Estado só se aperfeiçoará se toda a sequência vier a ser

realizada.

Por exemplo: uma pessoa paga pelo ITCMD porque receberá a doação de um imóvel

de seu pai, mas no dia anterior à celebração da escritura pública, o pai vem a falecer. É

direito dessa pessoa pedir a restituição do valor que antecipou porque o fato gerador não

aconteceu e, por conseguinte, não há crédito e tampouco lançamento a ser feito (por

homologação).

Dessa sequência sistemática se extrai que o lançamento não é procedimento

adequado para se apurar a validade dos atos e negócios jurídicos que dão origem ao fato

gerador porque, pelo contrário, o lançamento depende da prévia e inequívoca existência do

fato gerador a ser verificado para que o procedimento exista.

Se, logo no início do procedimento (verificação da ocorrência do fato gerador), este

não se mostra evidente, o lançamento tem uma condição de prosseguimento que não foi

alcançada. E não custa dizer o óbvio, que o prosseguimento do procedimento em

desatenção a esta condição de validade procedimental resulta em um ato de confisco, pois

afronta o princípio do devido processo legal.

Adotamos, agora, um outro exemplo… aliás, exemplo que fizemos questão de

enquadrar na “Situação No 3”, mencionada a partir 14 minutos e 11 segundos do vídeo oficial

do Governo do Estado de São Paulo apresentado no YouTube

(https://youtu.be/81xWxbx36sA) em 21/05/2024 por ocasião do início dos trabalhos da

Operação Loki:

Izabel possui 100% das quotas do capital social de uma

sociedade limitada, cujo patrimônio líquido é de R$ 1 milhão. Izabel

vende a totalidade de suas quotas para Maria por R$ 10.000.

Segundo o entendimento da autoridade fiscal estadual, esse seria

um “valor módico”, porque é um montante muito aquém do valor

patrimonial das quotas.

Pretende, então, a autoridade fiscal realizar o lançamento de

ofício por enxergar que existe simulação nesta operação, que a compra

e venda, apesar de ter ocorrido e se aperfeiçoado, serviu para dissimular

a ocorrência do fato gerador (a doação).

Diferente do exemplo anterior, neste caso houve transferência de patrimônio e a

contraprestação efetivamente prestada, em dinheiro. O fato da vida real que aconteceu, ATÉ

QUE SE PROVE O CONTRÁRIO, foi uma compra e venda.

É um fato, uma verdade, que houve comutatividade de obrigações. Esta

comutatividade, per si, já é um eliminador inequívoco (por análise imediata) da existência de

transferência patrimonial a título não oneroso, por mero ato de liberalidade.

Contudo, pretende a autoridade fiscal extrair a “verdade real”, ou seja, fazer uma

análise mediata, mais aprofundada da real vontade das partes, a fim de verificar a

congruência desta vontade interna das partes e a vontade manifestada.

Assim (e somente assim), seria possível enxergar se aquele negócio jurídico de

transferência onerosa, perfeitamente exaurido em termos de direito privado, teria servido

para dissimular a ocorrência do fato gerador da doação.

A transferência de patrimônio se deu a título oneroso, mediante contraprestação em

dinheiro e não resta dúvida quanto a isso.

Para que haja tributação decorrente de doação, assim também precisa ser a

afirmação sobre o evento tributante, a transferência gratuita, sem contraprestação, por mera

liberalidade.

Trata-se de uma afirmação que não cabem duas verdades, não cabem interpretações

distintas, pois é elemento constituinte da obrigação tributária, é condição sem a qual não

pode o Estado violar o patrimônio do indivíduo, sob pena de confisco.

Sobre fatos (especialmente o fato gerador, assim visto como o acontecimento do

mundo real que se amolda à hipótese de incidência prevista em lei e faz nascer a obrigação

tributária) não pode restar dúvida, sob pena de termos um sistema tributário de barbárie,

típico dos Estados absolutistas e não admissível no Estado democrático de direito.

No entanto, nos casos em que o fato gerador foi dissimulado de alguma forma, ele

não está aparente, entendemos que o procedimento do Lançamento não é o ato apropriado

para a revisão desse negócio jurídico ou do fato aparente, sobretudo porque em nosso

sistema tributário existe uma regra específica para isso, e que abordaremos na sequência.

Dessa maneira, a autoridade fiscal não poderia sopesar a validade do negócio

jurídico, questionando o ato por simulação para eventualmente desconsiderá-lo porque, em

sede de procedimento de lançamento, estaria invadindo a competência do procedimento

previsto na norma para análise de ocorrência de fato gerador supostamente dissimulado pelo

contribuinte.

O lançamento demanda, necessariamente, um fato gerador já ocorrido e de maneira

inconteste. Se a autoridade fiscal carece de praticar um ato de análise prévio, este ato não

se dá no lançamento.

V – Terceira Premissa: O sistema tributário prevê momento e procedimento

apropriados

Há mais de 20 anos (em 2001), o Código Tributário Nacional teve uma alteração na

qual foi inserido o parágrafo único no art. 116, com a seguinte redação:

Art. 116, Parágrafo único. A autoridade administrativa poderá

desconsiderar atos ou negócios jurídicos praticados com a finalidade de

dissimular a ocorrência do fato gerador do tributo ou a natureza dos

elementos constitutivos da obrigação tributária, observados os

procedimentos a serem estabelecidos em lei ordinária.

Imediatamente, o novo dispositivo foi alvo de uma Ação Direta de Constitucionalidade

(ADI 2446) proposta pela Confederação Nacional do Comércio e jamais teve sua eficácia

suspensa por qualquer medida cautelar. Ou seja, encontra-se em plena vigência há mais de

20 anos.

Em 2022 (21 anos depois), foi proferido o julgamento de mérito, no qual a relatoria da

Ministra Carmen Lúcia entregou uma abordagem lúcida e sistêmica ao acórdão. Há de se

notar que, apesar da decisão ser de improcedência da ADIN, as balizas estabelecidas

entregaram tanta clareza e segurança que o acórdão transitou em julgado imediatamente,

sem haver nem mesmo Embargos de Declaração.

No acórdão, o STF foi categórico ao afirmar que era um equívoco o nome dado na

exposição de motivos do anteprojeto de lei complementar do poder executivo federal, de

Norma Geral Antielisiva.

Em sentido oposto, o STF afirmou que a elisão fiscal é o planejamento tributário

regular, que é lícito ao contribuinte buscar todos os meios legais para evitar a

ocorrência do fato gerador.

Destarte, o Estado brasileiro há mais de 20 anos possui um sistema específico,

validado pela sua Suprema Corte, para que fatos geradores não ocorridos no mundo real em

razão da existência de um ato ou negócio jurídico criado com a finalidade de dissimulá-lo

possam ser havidos como ocorridos, a partir da desconsideração desse ato ou negócio

jurídico.

Com base nesta premissa, concluímos que o Lançamento não seria o espaço

apropriado para o procedimento fiscalizatório do exemplo. O lançamento pressupõe um fato

gerador efetivamente ocorrido, inconteste.

Se existe a pretensão fiscalizatória de se atribuir como ocorrido um fato gerador que

não se materializou no mundo real porque foi dissimulado pela presença de um negócio

jurídico regular que o afastou, este negócio jurídico precisa ser, primeiramente,

desconsiderado para então (e só então) poder se chegar ao fato gerador ora dissimulado,

exatamente como demanda a norma do art. 116, parágrafo único do CTN.

Mas o procedimento específico ainda não existe. O que faz o fisco, fica no prejuízo

enquanto isso? Deixa passar algo que (na opinião de alguns, ou até de muitos, não importa)

que está na cara que é uma doação disfarçada?

Para isso, precisamos avançar em mais uma premissa…

VI – Quarta Premissa: Deve ser respeitada toda escolha do POVO, ainda

que pela “inércia negativa”.

A decisão do STF na ADI 2446 consignou claramente que o trecho final do art. 116,

parágrafo único do CTN prevê a criação de um procedimento administrativo tributário

específico para que a autoridade fiscal realize esse exercício de sopesar a validade de atos e

negócios jurídicos para fins tributários e que, no entanto, até hoje, 23 anos depois, essa

norma ainda não foi criada.

De lá para cá, não houve uma, mas duas tentativas de criação da norma

procedimental específica e ambas vieram do próprio poder executivo, através de Medidas

Provisórias, e foram sumariamente rejeitadas pelo povo, através de seus representantes

eleitos com a função de legislar.

A primeira tentativa veio logo após a aprovação do novo dispositivo, através da

Medida Provisória 66/2002. No entanto, o processo administrativo específico ali previsto foi

revogado quando da conversão da MPV na Lei 10.637/2002.

Mais de uma década depois, foi a vez da Medida Provisória 685/2015, no qual o

processo administrativo previsto em seus doze primeiros artigos foi removido do texto final

quando da conversão na Lei 13.202/2015.

Veja o que disse o STF:

A plena eficácia da norma depende de lei ordinária para

estabelecer procedimentos a serem seguidos.

A Medida Provisória n. 66/2002 regulamentaria, em seus arts. 13

a 19, o parágrafo único do art. 116 do Código Tributário Nacional, tendo

sido, entretanto, excluídos quando da conversão na Lei n. 10.637/2002.

Em 2015 o tema voltou a ser tratado nos arts. 1o a 12 da Medida

Provisória n. 685, dispositivos suprimidos quando da conversão da

medida na Lei n. 13.202/2015.

Assim, o parágrafo único do art. 116 do Código Tributário Nacional

pende, ainda hoje, de regulamentação.

Com base na análise histórica retratada alhures (lei criada há mais de 20 anos,

prevendo uma lei ordinária que nunca foi criada e com duas tentativas de edição por parte do

poder executivo rechaçadas pelos representantes do povo), podemos afirmar que não há

uma lacuna legislativa.

Ao contrário, existe uma literal manifestação de vontade por meio de “silêncio

eloquente” do próprio povo, através de seus representantes legislativos, de não desejar

trazer a norma do art. 116, parágrafo único do CTN à eficácia plena (ao menos por hora).

“Ah, mas isso está errado!”. Bom… essa é uma opinião e deve ser respeitada. Mas

também devem ser respeitadas as regras do jogo democrático, especialmente as regras do

sistema tributário nacional.

Essa inércia legislativa faz parte desse “jogo democrático” norteador de um sistema

que adota o conceito de tributo consentido. Enquanto o povo não consente com a edição da

norma específica, não cabe ao poder público usar subterfúgios em seu lugar.

E aqui cabe um convite à reflexão:

Se um ato inapropriado colocado no lugar de um fato gerador de um

tributo é algo a ser combatido, deveria ser combatido pelo próprio

administrador público querer utilizar um ato inapropriado (lançamento)

para cobrir aquilo que realmente desejava fazer e a lei não lhe permite

(desconsideração de negócio jurídico que dissimula a ocorrência de um

fato gerador)?

O procedimento que tornaria o ato da fiscalização estadual “plenamente vinculado”,

para que o tributo pudesse ser cobrado à luz do art. 3o do CTN, simplesmente não existe. E

não existe por uma manifestação comissiva de vontade do próprio povo, que rejeitou os

procedimentos contidos na MPV 66/2002, depois o da MPV 685/2015 e jamais criou outro

em seu lugar.

VII – Informações Oficiais sobre a Operação Loki

Trazidas as premissas, vamos à análise do que se observa na Operação Loki, criada

pela UGC ITCMD, que é a Unidade Gestora Centralizada, um departamento da Secretaria de

Fazenda do Estado de São Paulo, responsável pela fiscalização do ITCMD.

In limine, informo ao leitor que restaram frustradas minhas tentativas de alcançar

algum ato específico que tenha inaugurado a referida informação. E não que precise, de

certo, o lançamento tributário é um ato próprio da atividade fiscalizatória e não carece de

qualquer ato normativo para isso.

Todavia, ao observarmos todo o contexto que consta no vídeo informativo já

mencionado, com a fixação de teses interpretativas por parte da administração,

considerarmos que fosse de bom alvitre que tais balizas fossem objeto sim de algum ato

instituidor para que pudesse o contribuinte enxergar que teses e entendimentos são esses do

órgão fiscalizador, já que não emanam de disposição literal de lei, nem que fosse em respeito

ao princípio da publicidade, que norteia a administração pública.

Diante do mínimo de publicidade existente, um vídeo no YouTube, temos as seguintes

informações:

Objetivo: identificar doações de títulos representativos do capital

social de empresas.

Motivação: vídeos no Youtube e no Instagram de pessoas

vendendo alguns planejamentos tributários que a secretaria da fazenda

considera como abusivos porque esses planejamentos vendem a ideia

de que é possível fazer a transmissão de bens a título gratuito para os

filhos simulando um contrato de compra e venda (seja com uma compra

e venda sem pagamento, seja por meio do pagamento de um valor

módico).

Indícios: 1) grau de parentesco entre os sócios que estão saindo

e os que estão entrando; 2) falta de declaração de ITCMD; 3) falta de

lastro patrimonial do adquirente das participações societárias para estas

adquirir.

A partir do minuto 8:50, o vídeo retrata “algumas situações possíveis” para o

enquadramento da fiscalização na Operação Loki, a saber:

1a Situação: doação declarada, mas sem pagamento do imposto

2a Situação: compra e venda sem pagamento do preço

3a Situação: compra e venda com preço módico

4a Situação: há comprovação da onerosidade, mas não da origem do

dinheiro

5a Situação: há comprovação da onerosidade, há prova da origem do

dinheiro

Por eliminação, acerca das situações 1 e 2, não vamos adentrar, pois trouxemos até o

primeiro exemplo em que vemos razoabilidade na cobrança pelo fisco, pois efetivamente o

fato gerador do ITCMD ocorreu. No que tange à situação, também consideramos um absurdo

e extrapolação de competências do fisco estadual, mas nos reservamos a tratar do tema em

um segundo momento, pois merece um estudo específico da matéria. A Situação 5 é a

própria regularidade e não há qualquer discussão a ser feita. Nos cabe, então, analisar a 3a

Situação.

Antes de iniciarmos, merecem destaques três pontos: o apontamento de crime contra

a ordem tributária; as menções doutrinárias; e as menções jurisprudenciais. Trataremos de

cada um deles:

VIII – Apontamento de crime contra a ordem tributária

Na abordagem da Situação 3, o vídeo declina que o contribuinte poderia se ver

incurso no crime do art. 2o da Lei 8.137/1990 (Crime contra a Ordem Tributária), a saber:

Art. 2o. Constitui crime da mesma natureza:

I – Fazer declaração falsa ou omitir declaração sobre rendas, bens ou

fatos, ou empregar outra fraude, para eximir-se, total ou parcialmente, de

pagamento de tributo.

Nos causa profunda indignação assistir administradores públicos se dirigindo à

sociedade dizendo que estão combatendo um determinado movimento de planejamento

tributário, elaborado por profissionais da área mas que, segundo o entendimento da

secretaria de fazenda, tais procedimentos seriam abusivos e que, as condutas podem ser

enquadradas como crime.

Não, não podem. E o tom de ameaça é bem ruim para o debate de ideias. É como se

terminássemos o presente estudo com o dedo em riste, apontado para o administrador

público e dizendo que o contrário seria excesso de exação.

Afirmamos categoricamente que o contribuinte não estaria incurso em crime algum,

nem mesmo com elementos para propositura de ação penal, pelos motivos que estão no

próprio vídeo:

A) O tipo penal em questão tem como sujeito ativo o contribuinte. Portanto, se a

própria operação retrata que verificou a existência de um serviço profissional de

planejamento tributário, o agente que articulou as ideias que (ainda que por absurdo) se

enquadrassem na descrição do tipo seria pessoa diversa do contribuinte, que é o cliente.

B) O tipo penal tem como elemento subjetivo o dolo específico, a vontade livre e

consciente de empregar uma fraude para se eximir de pagar tributo. Portanto, este dolo não

dá para ser imputado ao cliente, pois o crime em nada tem a ver com o beneficiário da

sonegação, mas com o agente que realiza a conduta em vontade livre e consciente. Nesse

sentido, merece destaque o estudo do professor Hugo de Brito Machado, que citando Nelson

Hungria, menciona:

Nelson Hungria afirma que o reconhecimento de um crime exige

que se tenha presente “uma relação subjetiva ou de causalidade

psíquica vinculando o fato ao agente (culpabilidade, culpa sensu lato)”. E

esclarece:

“O agente deve ter querido livremente a ação ou omissão e o

resultado (dolo), ou, pelo menos, a ação ou omissão (culpa stricto

sensu). Ainda mais: é indispensável que o agente tenha procedido com a

consciência da injuricidade ou ilicitude jurídica da própria conduta (crime

doloso) ou com inescusável inadvertência quanto ao advento do

resultado antijurídico […]. O direito penal moderno repeliu a chamada

responsabilidade objetiva.” (Nelson Hungria, Comentários ao Código

Penal, 4a edição, Forense, Rio de Janeiro, 1958, v. I, t. II, p. 25. In

“Crimes Contra a Ordem Tributária de Hugo de Brito Machado”, edição

Kindle: https://amz.onl/dvc36gN)

C) Outrossim, ainda que a pessoa esteja realizando o planejamento para si própria, o

próprio vídeo que revela a motivação da operação diz se tratar de um planejamento tributário

que, na visão da secretaria de fazenda, é abusivo. Logo, para o profissional que o está

realizando, se trata de uma construção lícita, no exercício regular de sua liberdade de

pensamento e que não guarda nenhuma disposição de lei em contrário e tampouco na

jurisprudência. Primeiro, a opinião da administração pública deveria passar a ser reconhecida

em lei própria sobre o tema ou, no mínimo em súmula vinculante, para que só então ao

profissional que esteja realizando o planejamento possa ser apontada uma prática delituosa.

Deveras importante é concluir com as palavras de Aníbal Bruno:

No dolo, o indivíduo sabe o que quer e decide realizá-lo, consciente de

que o seu querer é ilícito. Deste momento psicológico passa o agente

a realização no mundo exterior, e só então penetra no domínio do Direito

Penal. A simples vontade ilícita, sem manifestação externa, é indiferente

para o Direito. O dolo é, portanto, representação e vontade em

referência a um fato punível, que o agente pratica sabendo ser o mesmo

ilícito.

(BRUNO, Aníbal. Direito Penal, 2a edição, Forense, Rio de Janeiro,

1959, t. 2, p. 60)

IX – Menções doutrinárias

Na exposição da Situação 3 no referido Vídeo de apresentação da Operação Loki, são

expostos alguns posicionamentos doutrinários sobre tão somente para conceituar a

simulação. A saber:

Ela se caracteriza por um desacordo intencional entre a vontade interna

e a declarada, no sentido de criar, aparentemente, um ato jurídico que,

de fato, não existe, ou então oculta, sob determinada aparência, o ato

realmente querido

(Monteiro, W. B, Curso de Direito Civil, Editora Saraiva, edição 2005)

Uma simulação é uma declaração enganosa da verdade, visando a

produzir efeito diverso do ostensivamente indicado.

(Beviláqua, Clóvis)

O que dá origem à simulação é a vontade que o anima e a função que

desempenha: a criação da ilusão negocial. Cumpre diferenciar a

aparência que os simuladores criam (o “negócio aparente”), do negócio

simulado, que dela se reveste. A apreensão da essência da simulação

pressupõe a assimilação do mecanismo próprio da ilusão negocial.

(Andrade Jr., Luiz Carlos de, in A simulação no Código Civil, tese de

doutorado, USP, 2014)

Doação disfarçada: é aquela que encobre um negócio jurídico simulado

ou em fraude à lei. Uma doação com aparência de ato jurídico diverso.

Exemplo: simulação de contrato de compra e venda por pessoa casada

que visa, em verdade, mascarar uma doação.

(MENDONÇA, Manuel Inácio Carvalho de.)

De todas as citações apresentadas, o que vemos de mais interessante é o fato de não

haver uma sequer que guarde a mínima correlação fática sobre a referida Situação 3

apresentada no vídeo, se prestando apenas à conceituação mesmo do que viria a ser

situação.

Mas também há de se observar que, fundamentado nesses conceitos, de fato,

pretende mesmo a autoridade administrativa perseguir o ato de compra e venda para

desqualificá-lo como tal por ser simulado e em seu lugar estabelecer a doação, fato gerador

do ITCMD.

Repetimos, não basta que a autoridade administrativa tenha boa intenção e nem

mesmo razão jurídica em seus propósitos. Aqui, sequer adentraremos a esta análise de

mérito. Estamos aqui no campo das formas, se elas estão ou não sendo respeitadas.

E, mais uma vez, fica evidente que o que pretende a autoridade administrativa é

mesmo a desconsideração do negócio jurídico de compra e venda porque este estaria

dissimulando a ocorrência da doação. Dentro da atuação vinculada prevista no art. 3o do

CTN, o Lançamento não é o meio apropriado para isso, mas o procedimento específico do

art. 116, parágrafo único, que jamais foi criado.

No entanto, dentro da construção doutrinária encontramos ainda mais elementos que

contrariam a pretendida atuação do fisco. Para tanto, mencionaremos algumas passagens da

obra do Professor Flávio Tartuce (In Manual de direito civil: volume único. 13. ed., Rio de

Janeiro: Método, 2023 – versão Kindle em: https://amz.onl/0Sql1yv) que, em nosso sentir,

teve um trabalho mais acurado de observar o maior volume de pensamentos doutrinários

diferentes, não apenas para construir seu raciocínio, mas para apresentar ao leitor uma visão

honesta dos diversos posicionamentos existentes.

Comecemos pela conceituação:

2.5.5.6 Da simulação.

[…] na simulação há um desacordo entre a vontade declarada ou

manifestada e a vontade interna. Em suma, há uma discrepância entre a

vontade e a declaração; entre a essência e a aparência.

[…]

Na simulação, as duas partes contratantes estão combinadas e

objetivam iludir terceiros. Como se percebe, sem dúvida, há um vício de

repercussão social, equiparável à fraude contra credores, mas que gera

a nulidade e não anulabilidade do negócio celebrado, conforme a

inovação constante do art. 167 do CC.

Agora, vejamos a abordagem do Autor sobre a possibilidade de subsistir o negócio

jurídico desejado pelas partes e que está encoberto pelo negócio jurídico simulado. Trata-se

exatamente do que pretende a autoridade administrativa, ver a compra e venda declarada

nula, subsistindo a doação, que foi o negócio jurídico supostamente pretendido.

Como foi destacado, o art. 167 do CC/ 2002 reconhece a nulidade

absoluta do negócio jurídico simulado, mas prevê que subsistirá o que se

dissimulou, se válido for na substância e na forma. O dispositivo trata da

simulação relativa, aquela em que, na aparência, há um negócio; e na

essência, outro. Dessa maneira, percebe-se na simulação relativa dois

negócios: um aparente (simulado) e um escondido (dissimulado).

Eventualmente, esse negócio camuflado pode ser tido como válido, no

caso de simulação relativa.

Mas veja que o Autor diz que não se trata de uma regra o negócio jurídico dissimulado

ser tido como válido, mas pode ser! Nesse sentido, se faz necessária a análise da reserva

mental das partes, instituto contido no art. 110 do Código Civil, a saber:

Art. 110. A manifestação de vontade subsiste ainda que o seu autor haja

feito a reserva mental de não querer o que manifestou, salvo se dela o

destinatário tinha conhecimento.

Vejamos a Análise do Professor Flávio Tartuce:

A reserva mental ou reticência essencial, prevista no art. 110 do

CC, quando ilícita e conhecida do destinatário, é vício social similar à

simulação absoluta, gerando a nulidade do negócio jurídico. Aqui, é

interessante transcrever o inteiro teor do comando em questão: “A

manifestação de vontade subsiste ainda que o seu autor haja feito a

reserva mental de não querer o que manifestou, salvo se dela o

destinatário tinha conhecimento”. A redação é complicada, até de difícil

compreensão, distante da operabilidade que orienta o Código Civil de

2002.

Sobre esse conceito, anotam Jones Figueirêdo Alves e Mário Luiz

Delgado que “entende-se por reserva mental a emissão intencional de

uma declaração não querida em seu conteúdo. Se o declarante diz o que

não pretende e o destinatário não sabia que o declarante estava

blefando, subsiste o ato. Na hipótese inversa, quando o destinatário

conhecia o blefe, é óbvio que não poderia subsistir o ato, uma vez que

ambas as partes estavam sabendo que não havia intenção de produzir

efeitos jurídicos. O destinatário não se enganou, logo não poderia querer

obrigar o declarante, quando sabia que aquela não era a sua

manifestação de vontade”. (ALVES, Jones Figueirêdo; DELGADO, Mário

Luiz. Código Civil anotado. São Paulo: Método, 2005. p. 82)

Resumindo, a reserva mental opera da seguinte forma:

– Se a outra parte dela não tem conhecimento, o negócio é válido.

– Se a outra parte conhece a reserva mental, o negócio é nulo,

pois o instituto é similar à simulação.

O autor da presente obra está filiado ao entendimento pelo qual a

reserva mental ilícita gera nulidade absoluta do negócio, como quer

Maria Helena Diniz (In Código Civil anotado. 15. ed. São Paulo: Saraiva,

2010. p. 154) e Sílvio de Salvo Venosa (In Código Civil interpretado. São

Paulo: Atlas, 2010. p. 122).

E aí, analisemos o art. 167 do Código Civil:

Art. 167. É nulo o negócio jurídico simulado, mas subsistirá o que se

dissimulou, se válido for na substância e na forma.

O que a autoridade administrativa pretende, ainda que pudesse fazê-lo por

lançamento, é que o art. 167 do código civil encerre na palavra “dissimulou”. Para que o ato

da doação (o ato supostamente dissimulado) pudesse subsistir, este precisaria ser válido na

forma e na substância e, nesse caso, a substância estaria maculada pelo conluio das partes,

de sorte que o limite da sanção seria a declaração de nulidade do negócio jurídico da compra

e venda, sem subsistir a doação, logo não haveria qualquer tributo a ser recolhido.

Engraçado é que depois de dito, parece tão óbvio… como pode alguém receber uma

doação simulada (em conluio com o doador) e sua única sanção seria “perder” 4% para os

cofres públicos. Isso é mesmo razoável?

Por fim, também destaca-se do estudo do professor Flávio Tartuce a análise da

competência para declarar a nulidade da simulação:

Em todos os casos, não há a necessidade de uma ação

específica para se declarar nulo o ato simulado. Assim, cabe o seu

reconhecimento incidental e de ofício pelo juiz em demanda que trate

de outro objeto.

Não se pode confundir o poder de fiscalização (cobrar o tributo mediante atividade

plenamente vinculada – art. 3o do CTN) e o poder de autotutela administrativa (Súmula 473

do STF) com o exercício arbitrário da autotutela.

Logo, não cabe ao administrador público reconhecer uma nulidade, trata-se de ato

privativo do poder judiciário. Aliás, essa é a ressalva final da mencionada Súmula 473 do

STF, a saber:

Súmula 473 do STF – A administração pode anular seus próprios atos,

quando eivados de vícios que os tornam ilegais, porque deles não se

originam direitos; ou revogá-los, por motivo de conveniência ou

oportunidade, respeitados os direitos adquiridos, e ressalvada, em

todos os casos, a apreciação judicial.

Até mesmo no art. 116, parágrafo único do CTN, o legislador tomou o cuidado de não

falar em declaração de nulidade, o que é reservado ao poder judiciário, mas de

“DESCONSIDERAR atos OU negócios jurídicos”. E veja que, ainda assim, isso não poderá

acontecer por presunção, mas deverá vir acompanhada da edificação de um elemento

subjetivo, a “finalidade de dissimular”.

Art. 116. Parágrafo único. A autoridade administrativa poderá

desconsiderar atos ou negócios jurídicos praticados com a finalidade de

dissimular a ocorrência do fato gerador do tributo ou a natureza dos

elementos constitutivos da obrigação tributária, observados os

procedimentos a serem estabelecidos em lei ordinária.

Destarte, diferente do que faz crer o vídeo de apresentação, a construção doutrinária

brasileira leva a concluir em sentido contrário, que o procedimento do lançamento, de fato, é

meio inábil a se alcançar a tributação de doação em casos de valor módico.

X – Menções jurisprudenciais

O comentado vídeo da UGC/ITCMD/SEFAZ/SP cita alguns entendimentos

jurisprudenciais, levando a crer que a matéria guarda alguma pacificidade nos Tribunais

Paulista e Superior de Justiça. Vejamos:

Tributário – Mandado de Segurança – ITCMD – Venda de cotas sociais

por valor módico – Lançamento do tributo pelo fisco, que considerou o

negócio como doação Regularidade – Simulacro de negócio jurídico, a

fim de mascarar a doação e inibir a incidência do ITCMD – Sentença

denegatória da ordem inalterada – Recurso desprovido

(AGRAVO EM RECURSO ESPECIAL N° 1989616 – SP

(2021/0305208-5), RELATOR: MINISTRO FRANCISCO FALCÃO)

Sobre esta jurisprudência, certos de que não há razão para colocar em xeque a boa-fé

do agente público que a apresentou (muito pelo contrário), acreditamos que houve algum

erro, pois esta não é a ementa do acórdão mencionado, mas uma citação na decisão

monocrática que NÃO CONHECEU o Recurso Especial, ou seja, não apreciou seu mérito.

Ao analisar a íntegra do processo, vemos que a passagem, em verdade, está assim

disposta:

Após sentença que denegou a ordem, foi interposta apelação a

qual foi improvida pelo TRIBUNAL DE JUSTIÇA DO ESTADO DE SÃO

PAULO, em acórdão assim ementado:

‘Tributário – Mandado de Segurança – ITCMD – Venda de cotas

sociais por valor módico – Lançamento do tributo pelo fisco, que

considerou o negócio como doação Regularidade – Simulacro de

negócio jurídico, a fim de mascarar a doação e inibir a incidência

do ITCMD – Sentença denegatória da ordem inalterada – Recurso

desprovido’

[…]

Logo, o recurso é inviável, assim porque chegar a entendimento

diverso, in casu, demandaria revolvimento fático probatório inviável em

sede de Recurso Especial ante o óbice da Súmula 7/STJ.

Ante o exposto, com fundamento no art. 253, parágrafo único, II,

a, do RISTJ, conheço do agravo para não conhecer do recurso especial.

(íntegra da decisão disponível neste link)

Apesar do mérito NÃO ser um precedente do STJ, inegavelmente advém do TJSP e

comentaremos mais adiante. Por ora, seguimos analisando o segundo precedente do STJ

trazido a público:

MANDADO DE SEGURANÇA – TRIBUTÁRIO – ITCMD – Venda de cotas

sociais por valor módico – arbitramento pelo fisco de valor muito superior,

com base no patrimônio líquido da empresa, considerado o excesso

como doação – regularidade – ordem concedida – recurso oficial e da

fazenda do estado providos.

(AGRAVO EM RECURSO ESPECIAL N° 2182407 – SP

(2022/0241216-7), RELATOR: MINISTRO GURGEL DE FARIA)

Trata-se do mesmo equívoco anterior (o que já fica evidente pela própria ementa, já

que não é competência do STJ julgar reexame necessário), a ementa, nada mais é que o

trecho de relatório da de uma decisão monocrática de não conhecimento do Recurso

Especial por demandar reexame de prova, sem adentrar ao mérito. Veja a decisão:

Trata-se agravo de JOSEMAR DE SOUZA e OUTRO da decisão

que inadmitiu recurso especial interposto, com fundamento na alínea “a”

do permissivo constitucional, contra acórdão proferido pelo Tribunal de

Justiça do Estado de São Paulo assim ementado (e-STJ fl. 194):

MANDADO DE SEGURANÇA – TRIBUTÁRIO – ITCMD – VENDA

DE COTAS SOCIAIS POR VALOR MÓDICO – ARBITRAMENTO

PELO FISCO DE VALOR MUITO SUPERIOR, COM BASE NO

PATRIMÔNIO LÍQUIDO DA EMPRESA, CONSIDERADO O

EXCESSO COMO DOAÇÃO – REGULARIDADE – ORDEM

CONCEDIDA – RECURSO OFICIAL E DA FAZENDA DO

ESTADO PROVIDOS.

[…]

Outrossim, mostra-se impossível rever esse juízo no sentido de

que a real intenção das partes na celebração do negócio jurídico seria o

de praticar doação, uma vez que demandaria desbordar do quadro fático

estabelecido nas instâncias ordinárias, providência sabidamente vedada

pela Súmula 7 do STJ.

(íntegra da decisão disponível neste link)

Outrossim, temos em destaque dois precedentes do TJSP em que se impôs o

pagamento de ITCMD em venda de quotas de capital social pelo que a Fazenda chama de

“valor módico”. Sobre estes, muito pouco temos a comentar, primeiro que, de fato, são dois

precedentes, mas não se pode dizer que se trata de jurisprudência como fonte do direito

(decisões reiteradas de um tribunal).

O primeiro trata-se de caso completamente diverso do que realizamos em

Planejamento Patrimonial, mas de empresa operacional em que um dos sócios faleceu, os

herdeiros receberam as quotas em herança, pagaram o imposto devido e, ato contínuo, sem

desejar integrar o quadro societário da empresa, venderam esta participação societária aos

demais sócios pelo valor nominal de suas quotas.

O segundo, da mesma forma, não se tratou de sociedade utilizada para Planejamento

Patrimonial, mas efetivamente uma empresa operacional, cujo valor da venda se deu pelo

seu valor nominal e que chamou a atenção do prolator do voto porque este valor nominal

foi constituído 20 anos antes da venda e no momento da transação ainda era o mesmo valor.

Ressalte-se que neste caso, com um voto que ocupou 3 laudas, teve um voto

divergente amplamente fundamentado, com 9 laudas e que forneceu muito mais elementos

norteadores à própria jurisprudência do Tribunal paulista do que o sentido contrário. Em

outras palavras, qual pese a decisão do precedente em contrário ao contribuinte, o voto

divergente é um assertivo sistema de orientação para os magistrados de doravante.

Mesmo por isso, embora se resguarde ao Fisco a possibilidade de, em

real e efetiva operação de doação, reavaliar a base de cálculo adotada

pelos contribuintes, a rigor do art. 14, §1o, da LE no 10.705/2000; por

outro lado, não há qualquer margem de legalidade na desconsideração

arbitrária (e não “por arbitramento”) do negócio jurídico real (e não

simulado) celebrado entre as partes (compra e venda e não doação),

com o propósito de criar fato imponível (transmissão gratuita de bens e

direitos) não ocorrente no plano dos fatos.

Mas o que nos chamou a atenção e nos entregou lamento foi o fato da parte

prejudicada com o julgamento deste recurso não ter oposto Embargos de Divergência,

sobretudo após um voto contrário tão bem fundamentado.

Em tempo, ao realizarmos sistemas de Planejamento Patrimonial (ainda que diverso

do que empregamos), adotamos o cuidado de verificar o posicionamento da jurisprudência

sobre eventuais teses do fisco e o que pudemos encontrar no Tribunal paulista foi um farto

acervo patrimonial em sentido diametralmente oposto ao postulado pela Autoridade

Administrativa. Vejamos:

== Precedente 1 ====

APELAÇÃO – Ação anulatória de débito fiscal – Escopo de anulação de

auto de infração e imposição de multa – ITCMD – Quotas de Capital de

Sociedade Limitada – Alegação do autor de transferência onerosa de

quotas do capital da empresa e não doação – AIIM lavrado no

pressuposto de doação, porquanto ocorreu cessão das quotas por

valor inferior ao de mercado – Prova documental comprobatória da

transferência onerosa das quotas – Aquisição de quotas de sociedade

– Pressuposto fático da ocorrência da transferência patrimonial, por

doação, não confirmado – Exação tributária indevida –

Inexigibilidade do crédito fiscal – Base de cálculo do ITCMD, em caso de

doação que deverá ser o valor patrimonial das quotas (valor contábil) e

não o valor de mercado, nos termos do disposto no art. 14, § 3o, da Lei

Estadual no 10.705/00 – Precedentes desta Corte – Sentença mantida –

RECURSO DESPROVIDO.

(TJSP; Apelação Cível 1001299-20.2023.8.26.0024; Relator (a): Vicente

de Abreu Amadei; Órgão Julgador: 1a Câmara de Direito Público; Foro

de Andradina – 1a Vara; Data do Julgamento: 13/05/2024; Data de

Registro: 13/05/2024)

== Precedente 2 ====

APELAÇÃO CÍVEL – Anulatória de Auto de Infração de Imposição de

Multa – Sentença de procedência – doação – Fato gerador – Cessão

Onerosa de quotas sociais por valor inferior ao de mercado –

Pretensão dos autores a nulidade do AIIM constituído pela Fazenda

Pública – Inexistência de diferença a ser recolhida – Ausência de prova

da existência de simulação ou qualquer outro meio que visasse

prejuízo ao fisco – Preço das cotas se insere no âmbito da liberdade

de contratar – Valor das cotas sociais relacionados ao aspecto

quantitativo da regra matriz e não altera a regra de incidência – Ausência

de causa para a lavratura do Auto de Infração e Imposição de Multa no

4.116.552-4 – Sentença de procedência mantida – Recurso não provido.

(TJSP; Apelação Cível 1024109-75.2020.8.26.0482; Relator (a):

Francisco Shintate; Órgão Julgador: 4a Câmara de Direito Público; Foro

de Presidente Prudente – Vara da Fazenda Pública; Data do Julgamento:

29/11/2021; Data de Registro: 01/12/2021)

== Precedente 3 ====

APELAÇÃO – AÇÃO ANULATÓRIA – ITCMD – DOAÇÃO – FATO

GERADOR – CESSÃO ONEROSA DE QUOTAS SOCIAIS POR VALOR

INFERIOR AO DE MERCADO – INOCORRÊNCIA DE TRANSMISSÃO

INTER VIVOS E GRATUITA DE BENS – Pretensão inicial dos autores

voltada à anulação de crédito de ITCMD constituído pela administração

tributária com base em suposta doação de bens apurada em

procedimento de cessão onerosa de quotas sociais de empresa –

admissibilidade – presunção adotada pelo FISCO no sentido de que a

diferença entre o valor de venda e o valor patrimonial das quotas

sociais caracterizaria doação dissimulada por cessão onerosa de

direitos – ausência, no entanto, de elementos de informação capazes

de comprovar a simulação – composição do preço das quotas sociais

que se insere no âmbito da liberdade de contratar – fato imponível do

ITCMD que pressupõe a efetiva realização de negócio jurídico de

transmissão gratuita de bens – divergência entre o valor da operação

das quotas sociais utilizado pelos cedentes e aquele arbitrado como “de

mercado” pelo Fisco que, per se, não autoriza a verificação do fato

gerador do ITCMD – valor de mercado das quotas que está associado

apenas ao aspecto quantitativo da regra matriz, sem ter o condão de

alterar a própria definição dos elementos materiais da regra de

incidência – ausência de causae debendi válida para a lavratura do AIIM

no 4.116.551-2 – sentença de procedência da demanda mantida.

Recurso voluntário da FESP e remessa oficial desprovidos.

(TJSP; Apelação Cível 1021723-72.2020.8.26.0482; Relator (a): Paulo

Barcellos Gatti; Órgão Julgador: 4a Câmara de Direito Público; Foro de

Presidente Prudente – Vara da Fazenda Pública; Data do Julgamento:

27/09/2021; Data de Registro: 07/10/2021)

== Precedente 4 ====

APELAÇÃO – AÇÃO ANULATÓRIA – ITCMD – DOAÇÃO – FATO

GERADOR – CESSÃO ONEROSA DE QUOTAS SOCIAIS POR VALOR

INFERIOR AO DE MERCADO – INOCORRÊNCIA DE TRANSMISSÃO

INTER VIVOS E GRATUITA DE BENS – Pretensão inicial dos autores

voltada à anulação de crédito de ITCMD constituído pela administração

tributária com base em suposta doação de bens apurada em

procedimento de cessão onerosa de quotas sociais de empresa –

admissibilidade – presunção adotada pelo FISCO no sentido de que a

diferença entre o valor de venda e o valor patrimonial das quotas

sociais caracterizaria doação dissimulada por cessão onerosa de

direitos – ausência, no entanto, de elementos de informação capazes

de comprovar a simulação – composição do preço das quotas sociais

que se insere no âmbito da liberdade de contratar – fato imponível do

ITCMD que pressupõe a efetiva realização de negócio jurídico de

transmissão gratuita de bens – divergência entre o valor da operação e o

de mercado das quotas sociais que, per se, não autoriza a verificação do

fato gerador – valor de mercado das quotas que está associado

apenas ao aspecto quantitativo da regra matriz, sem ter o condão

de alterar a própria definição dos elementos materiais da regra de

incidência – ausência de causae debendi válida para a lavratura do AIIM

no 4.116.553-6 – sentença de procedência da demanda mantida.

Recurso voluntário da FESP e remessa oficial desprovidos.

(TJSP; Apelação Cível 1010768-79.2020.8.26.0482; Relator (a): Paulo

Barcellos Gatti; Órgão Julgador: 4a Câmara de Direito Público; Foro de

Presidente Prudente – Vara da Fazenda Pública; Data do Julgamento:

09/08/2021; Data de Registro: 17/08/2021)

== Precedente 5 ====

PROCESSUAL CIVIL E TRIBUTÁRIO – DECLARAÇÃO DE

INEXISTÊNCIA DE RELAÇÃO JURÍDICA TRIBUTÁRIA – ITCMD –

FATO GERADOR – NÃO OCORRÊNCIA – AQUISIÇÃO DE QUOTAS

DE SOCIEDADE LIMITADA – DOAÇÃO NÃO CONFIGURADA –

IMPOSTO INDEVIDO. Declaração de inexistência de relação

jurídico-tributária. ITCMD. Lançamento que teve como base a compra

de quotas pela autora em sociedade limitada. Suposta doação

afastada pelos documentos apresentados pela autora. Hipótese de

incidência do imposto não verificada. Exegese do art. 2o, II, da Lei no

10.705/00 e artigos 110 CTN e 538 CC. Precedentes. Pedido

procedente. Sentença mantida. Reexame necessário, considerado

interposto, e recurso desprovidos.

(TJSP; Apelação Cível 1034917-56.2017.8.26.0576; Relator (a): Décio

Notarangeli; Órgão Julgador: 9a Câmara de Direito Público; Foro de São

José do Rio Preto – 2a Vara da Fazenda Pública; Data do Julgamento:

19/03/2018; Data de Registro: 19/03/2018)

XI – Em São Paulo já existe uma Lei Específica? Pode o Estado criar a Lei

Específica???

Numa ocasião acadêmica recente, tivemos a honrosa oportunidade de assistir uma

aula ministrada pelo mesmo agente fiscal que apresenta o mencionado vídeo, a qual

apontava que, naquilo que diz respeito ao cumprimento do art. 116, parágrafo único do CTN

acerca da lei específica prevendo o procedimento administrativo de desconsideração do

negócio jurídico, pois o ITCMD de São Paulo segue as regras de procedimento

administrativo do ICMS por remissão expressa.

No entanto, o que pudemos constatar é bem distinto. A regulamentação do ITCMD de

São Paulo é disciplinada no Decreto 46.655/2002, que em seu Capítulo XII, em que trata

das penalidades, especialmente no art. 40, parágrafo único diz:

DECRETO No 46.655 de 1o de Abril de 2002

CAPÍTULO XII – Das Penalidades

Artigo 38 – O descumprimento das obrigações principal e acessórias,

instituidas pela legislação do Imposto sobre Transmissão “Causa Mortis”

e Doação de Quaisquer Bens ou Direitos – ITCMD, fica sujeito às

seguintes penalidades:

II – por meio de lançamento de ofício:

a) em decorrência de omissão do contribuinte, responsável, serventuário

de justiça, tabelião ou terceiro, o infrator fica sujeito à multa

correspondente a uma vez o valor do imposto não recolhido;

[…]

Artigo 40 – A lavratura de auto de infração e a imposição de multa são

atos da competência privativa dos Agentes Fiscais de Rendas.

Parágrafo único – Aplica-se, no que couber, ao procedimento

decorrente de autuação e imposição de multa, a disciplina

processual estabelecida na legislação do Imposto sobre Operações

Relativas à Circulação de Mercadorias e Sobre Prestação de

Serviços de Transporte Interestadual e Intermunicipal e de

Comunicação – ICMS.

Ora, ao que parece, não há remissão alguma a procedimento tendente a verificar a

ocorrência de fato gerador simulado, mas um procedimento específico após a autuação.

Mas, para não nos precipitarmos, analisemos o que diz a norma acerca do ICMS, mormente

a Lei Estadual 13.457/2009:

LEI No 13.457, DE 18 DE MARÇO DE 2009

CAPÍTULO II – Do Procedimento na Delegacia Tributária de Julgamento

Artigo 33 – O processo administrativo tributário regulado por esta lei tem

por origem a apresentação de defesa, em face de auto de infração

lavrado por Agente Fiscal de Rendas.

Pronto, sanada está a dúvida: não existe procedimento algum no estado de São Paulo

que atenda o comando do art. 116, parágrafo único do CTN, eis que a norma paulista em

destaque regula o que acontece após a autuação, já quando da apresentação de defesa, não

o que está na origem da obrigação tributária, a ocorrência do fato gerador.

Em tempo, devemos nos atentar à seguinte indagação: pode o Estado de São Paulo

criar esse procedimento específico? Ou esta seria uma matéria reservada à União?

Entendemos que aqui se trata de tese idêntica aquela firmada em Repercussão Geral

pelo STF no Tema 825, exatamente contrária ao Estado de São Paulo. O caso versava sobre

a Lei Complementar a ser criada para regulamentar as doações em que o doador tem

residência ou domicílio no exterior. Veja o que diz o texto constitucional:

Art. 155. Compete aos Estados e ao Distrito Federal instituir impostos

sobre:

I – transmissão causa mortis e doação, de quaisquer bens ou direitos;

[…]

§ 1o O imposto previsto no inciso I:

[…]

III – terá competência para sua instituição regulada por lei

complementar:

a) se o doador tiver domicilio ou residência no exterior;

O Estado de São Paulo regulava a matéria em Lei Complementar local (Lei

10.705/2000):

Lei no 10.705/2000

Artigo 4o – O imposto devido nas hipóteses abaixo especificadas, sempre

que o doador residir ou tiver domicílio no exterior, e, no caso de

morte, se o “de cujus” possuía bens, era residente ou teve seu inventário

processado fora do país:

I – sendo corpóreo o bem transmitido:

a) quando se encontrar no território do Estado;

b) quando se encontrar no exterior e o herdeiro, legatário ou donatário

tiver domicílio neste Estado;

II – sendo incorpóreo o bem transmitido:

a) quando o ato de sua transferência ou liquidação ocorrer neste Estado;

b) quando o ato referido na alínea anterior ocorrer no exterior e o

herdeiro, legatário ou donatário tiver domicílio neste Estado.

O Supremo Tribunal Federal fixou, então, a súmula sobre a Tese 825 evidenciando

que não cabe aos Estados criarem esta norma, que esta é reservada à União, a criação de

uma nacional que uniformize todo o país.

Ementa:

Recurso extraordinário. Repercussão geral. Tributário. Competência

suplementar dos estados e do Distrito Federal. Artigo 146, III, a, CF.

Normas gerais em matéria de legislação tributária. Artigo 155, I, CF.

ITCMD. Transmissão causa mortis. Doação. Artigo 155, § 1o, III, CF.

Definição de competência. Elemento relevante de conexão com o

exterior. Necessidade de edição de lei complementar. Impossibilidade de

os estados e o Distrito Federal legislarem supletivamente na ausência da

lei complementar definidora da competência tributária das unidades

federativas.

Tese Fixada:

É vedado aos estados e ao Distrito Federal instituir o ITCMD nas

hipóteses referidas no art. 155, § 1o, III, da Constituição Federal sem a

intervenção da lei complementar exigida pelo referido dispositivo

constitucional.

O Acórdão ainda contém uma importante lição a ser recebida:

O art. 4o da Lei paulista no 10.705/00 deve ser entendido, em particular,

como de eficácia contida, pois ele depende de lei complementar para

operar seus efeitos. Antes da edição da referida lei complementar,

descabe a exigência do ITCMD a que se refere aquele artigo, visto que

os estados não dispõem de competência legislativa em matéria tributária

para suprir a ausência de lei complementar nacional exigida pelo art.

155, § 1o, inciso III, CF. A lei complementar referida não tem o sentido

único de norma geral ou diretriz, mas de diploma necessário à fixação

nacional da exata competência dos estados.

Não é demais destacar que no Tema 825, o Supremo apenas reproduziu o que já era

o entendimento do Órgão Especial do TJSP:

APELAÇÃO e REEXAME NECESSÁRIO – Mandado de segurança

preventivo – “ITCMD – Doações” ( CF, art. 155, I) – Doação de quotas

sociais de empresa situada no Brasil, por doador residente ou

domiciliado no exterior – Segurança concedida – Pretensão de inversão

do julgamento – Impossibilidade – Lançamento tributário baseado na Lei

Estadual n. 10.705/2000, art. 4o, II, b – Não cabimento –

Inconstitucionalidade reconhecida pelo Órgão Especial desta Corte, em

sede de arguição de inconstitucionalidade – Hipótese de incidência

tributária que depende de regulação por Lei Complementar – Inteligência

do art. 155, § 1o, III, b – Norma de eficácia limitada – Omissão legislativa

que não pode ser suprida pelo Estado-membro – Posicionamento

também adotado por esta Câmara – Precedentes – Manutenção da

sentença – Não provimento da apelação, com solução extensivo ao

reexame necessário.

(TJ-SP – APL: 10261654920168260053 SP 1026165-49.2016.8.26.0053,

Relator: Maria Olívia Alves, Data de Julgamento: 04/02/2019, 6a Câmara

de Direito Público, Data de Publicação: 06/02/2019)

Tenho claro que, neste sentido, a norma prevista no art. 116, parágrafo único deve ser

editada pela união, para que uniformize a sistemática do gravoso procedimento que é a

desconsideração de um negócio jurídico válido (eis que não há decisão judicial pela sua

nulidade), para que não convivamos com 5.684 disposições diferentes no país (5.565

municípios, 27 unidades federativas e a União).

XII – Ad argumentandum tantum… a Tipicidade!

Ainda que já existisse a norma prevista no art. 116, parágrafo único do CTN, tenho

dúvidas (e por que não dizer, posicionamento divergente) se a Situação 3 descrita pela

fazenda de São Paulo estaria autorizada a ser apurada neste procedimento, por faltar

tipicidade na equiparação da compra e venda com pagamento por preço módico à doação.

No sistema tributário nacional a Tipicidade é uma decorrência do Princípio da

Legalidade que, por sua vez, consagra o conceito de tributo consentido. O Professor Alberto

Xavier leciona que:

O brocardo “nullum crimen, nulla poena sine lege” tem o seu

equivalente no Direito Tributário: “nullum tributum sine lege“. Da mesma

forma, pois, que no Direito Penal o princípio da tipicidade surgiu corno

técnica de proteção dos cidadãos contra os poderes decisórios do juiz,

ele revelou-se no Direito Tributário como instrumento de defesa dos

particulares em face do arbítrio da Administração.

O princípio da tipicidade não é, ao contrário do que já uns

sustentaram, um princípio autônomo do da legalidade: antes é a

expressão mesma deste princípio quando se manifesta na, forma de

uma reserva absoluta de lei, ou seja, sempre que se encontra construído

por estritas considerações de segurança jurídica

(XAVIER, Alberto. Os Princípios da Legalidade e da Tipicidade da

Tributação. São Paulo: Revista dos Tribunais, 1978, p. 69-70).

Portanto, essa equiparação dependeria de haver lei explicitamente tipificando o ato

como fato gerador do ITCMD, sob pena de não ser possível enquadrar o vislumbre da venda

a preço módico como doação no fato gerador, já que hoje tal conduta está alheia à hipótese

de incidência existente na norma.

Nesse sentido Hugo de Brito Machado, diante ao conceito de fato gerador

estabelecido no art. 114 do CTN (“Fato gerador da obrigação principal é a situação definida

em lei como necessária e suficiente à sua ocorrência”), discorre que:

a) Situação, significando fato, conjunto de fatos, situação de fato,

situação jurídica. Fato em sentido amplo. Toda e qualquer ocorrência,

decorrente ou não da vontade. Mas sempre considerada como fato, vale

dizer, sem qualquer relevância dos aspectos subjetivos.

b) Definida em lei, vale dizer que a definição do fato gerador da

obrigação tributária principal, a descrição da situação cuja ocorrência faz

nascer essa obrigação, é matéria compreendida na ressalva legal. Só a

lei é o instrumento próprio para descrever, para definir, a situação

cuja ocorrência gera a obrigação tributária principal. Veja-se, a

propósito, o que expressa o art. 97, item III, do CTN, tendo presente que

a palavra lei é por este utilizada em sentido restrito.

c) Necessária, importa dizer que, sem a situação prevista em lei,

não nasce a obrigação tributária. Para surgir a obrigação tributária é

indispensável a ocorrência da situação prevista em lei.

d) Suficiente, significa que a situação prevista em lei é bastante.

Para o surgimento da obrigação tributária basta, é suficiente, a

ocorrência da situação descrita na lei para esse fim.

(MACHADO, Hugo de Brito. Curso de Direito Tributário. 11. ed. São

Paulo: Malheiros, 1996, p. 89-90)

No julgamento da ADI 2446, o Supremo também versou sobre isso:

O fato gerador ao qual se refere o parágrafo único do art. 116 do

Código Tributário Nacional, incluído pela Lei Complementar n. 104/2001,

é, dessa forma, aquele previsto em lei.

Faz-se necessária, assim, a configuração de fato gerador que, por

óbvio, além de estar devidamente previsto em lei, já tenha efetivamente

se materializado, fazendo surgir a obrigação tributária.

Assim, a desconsideração autorizada pelo dispositivo está

limitada aos atos ou negócios jurídicos praticados com intenção de

dissimulação ou ocultação desse fato gerador.

O parágrafo único do art. 116 do Código não autoriza, ao

contrário do que argumenta a autora, “a tributação com base na

intenção do que poderia estar sendo supostamente encoberto por

um forma jurídica, totalmente legal, mas que estaria ensejando

pagamento de imposto menor, tributando mesmo que não haja lei

para caracterizar tal fato gerador” (fl. 3, e-doc. 2, grifos nossos).

A autoridade fiscal estará autorizada apenas a aplicar base de

cálculo e alíquota a uma hipótese de incidência estabelecida em lei

e que tenha se realizado.

No mesmo sentido, também temos o postulado do professor Luciano Amaro,

recordando o que a doutrina qualifica como sendo Tipicidade Fechada:

Deve o legislador, ao formular a lei, definir, de modo taxativo (numerus

clausus) e completo (…) os critérios de quantificação (medida) do tributo.

(…) À vista da impossibilidade de serem invocados, para a

valorização dos fatos, elementos estranhos aos contidos no tipo

legal, a tipicidade tributária costuma qualificar-se de fechada ou cerrada,

de sorte que o brocardo nullum tributum sine lege traduz ‘o imperativo de

que todos os elementos necessários à tributação do caso concreto

contenham e apenas se contenham na lei’.

(AMARO, Luciano. Direito Tributário Brasileiro. 9a Ed. São Paulo:

Saraiva, 2003, p. 103)

Por fim, Paulo Barros Carvalho diz que a norma deve “fechar o cerco”, deve concluir

nela mesmo todos os elementos constituintes do tipo tributário.

Assinale-se que à lei instituidora do gravame é vedado deferir atribuições

legais a normas de inferior hierarquia, devendo, ela mesma, desenhar a

plenitude da regra matriz da exação, motivo por que é inconstitucional

certa prática, cediça no ordenamento brasileiro, e consistente na

delegação de poderes para que órgãos administrativos completem o

perfil dos tributos.

(CARVALHO, Paulo Barros. Curso de Direito Tributário. 7a Ed. São

Paulo: Saraiva, 2000, p. 48).

Ex positis, a única alternativa ao fisco para fazer valer seu postulado seria a edição de

Lei especificando a “doação por equiparação”, o que ao nosso sentir, baseado nas fontes de

direito aqui sopesadas, seria inconstitucional.

XIII – Conclusão